Crédito de PIS/Cofins sobre Frete – Jurisprudência do Poder Judiciário e do CARF

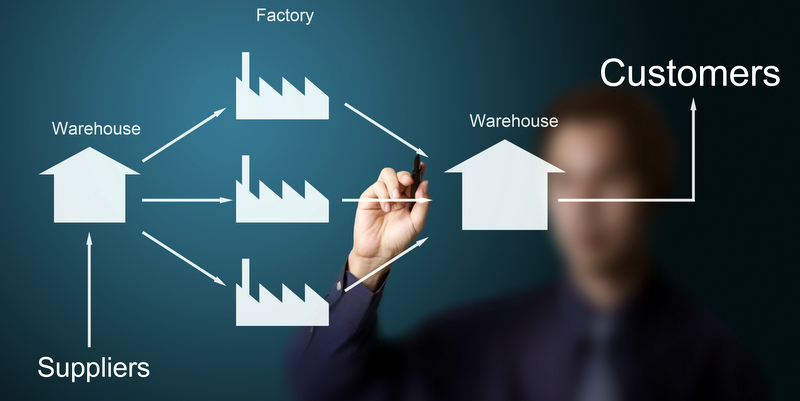

O tema relativo à possibilidade de aproveitamento das despesas de frete como crédito dedutível na apuração da base de cálculo das contribuições ao Pis e Cofins não cumulativos (Leis 10.637/2002 e 10.833/2003) é muito controvertido e, por este breve artigo, pretende-se apenas mostrar como caminha a jurisprudência em relação a esta questão. Pois bem, em qualquer hipótese, o crédito decorrente de despesas com frete somente é admitido na operação, quando o ônus for suportado pelo vendedor. Além disso, a questão se subdivide em três possibilidades principais: (i) fretes sobre transferências de matérias-primas, produtos intermediários, material de embalagem e serviços realizados...Leia mais